JAKARTA, KOMPAS.com - Peta persaingan pasar otomotif Indonesia sedang mengalami pergeseran dominan. Produsen otomotif asal China perlahan-lahan mengikis dominasi merek Jepang yang telah bertahan menguasai pasar nasional selama beberapa dekade terakhir.

Melalu strategi harga kompetitif, inovasi teknologi, dan pendekatan baru, produsen China perlahan tapi pasti, berhasil menarik perhatian konsumen yang sebelumnya didominasi oleh merek Jepang.

Sementara itu, strategi ortodoks merek Jepang yang mendominasi pasar membuat, nama besar seperti Toyota, Honda, Mitsubishi, Suzuki, Nissan, dan Mazda terkesan seolah jadul.

Selain itu, keunggulan merek China menguasai teknologi baterai dunia, membuat masa depan teknologi new energy vehicle (nev) alias kendaraan elektrifikasi, yang terdiri dari mobil listrik murni (battery electric vehicle) dan plug-in hybrid electric vehicle (PHEV) jadi lebih masuk akal, karena harga yang super kompetitif.

Baca juga: Cara China Menjaga Kualitas Sopir Truk dari Bahaya Kecelakaan

Diler Motorave di Hasyim Ashari, Jakarta Pusat, masih menawarkan mobil Geely dan Chery.

Diler Motorave di Hasyim Ashari, Jakarta Pusat, masih menawarkan mobil Geely dan Chery.

Sejarah Mobil China di Indonesia

Mobil asal China pertama kali hadir di pasar dalam negeri pada 2006 melalui Chery, yang memperkenalkan QQ, mobil perkotaan mungil dengan harga terjangkau. Sambutan awal cukup baik karena kendaraan ini menawarkan mobilitas murah.

Pada 2009, Geely ikut meramaikan pasar dengan model MK, sedan mewah berharga kompetitif yang juga menarik perhatian konsumen.

Namun, respons positif itu tak bertahan lama. Kritik tajam terhadap kualitas, keamanan, dan daya tahan kendaraan membuat pamor mobil China menurun drastis. Kala itu, dominasi merek Jepang tak berhasil tergoyahkan.

Pada awal 2010-an, pangsa pasar mereka bahkan tak mencapai 1 persen. Akibatnya, Chery dan Geely memutuskan untuk meninggalkan pasar Indonesia pada 2012–2013.

Baca juga: Mobil Listrik Wuling Laris, Bagaimana Nasib Confero dan Kawan-kawan?

DFSK Glory 580 Luxury trim 1.5L turbo CVT

DFSK Glory 580 Luxury trim 1.5L turbo CVTSetelah beberapa tahun absen, produsen mobil asal China kembali dengan strategi yang jauh lebih terencana dan fokus. Tahun 2017 menjadi titik awal gelombang baru kendaraan asal China yang menawarkan perubahan signifikan.

Mereka tidak hanya memanfaatkan strategi harga kompetitif tetapi juga mulai berinvestasi dalam kualitas, teknologi, dan layanan purna jual untuk menarik konsumen Indonesia yang sebelumnya cenderung skeptis.

Wuling Motors dan DFSK menjadi pionir gelombang ini, memperkenalkan produk yang lebih matang dan sesuai kebutuhan pasar. Langkah ini diikuti oleh merek-merek lain seperti MG, yang mulai hadir di 2020, Chery yang kembali masuk pada 2022, serta BYD hingga Neta yang mulai membidik segmen kendaraan listrik (electric vehicle/EV).

Baca juga: China-Korsel Mulai Bikin Pabrik Baterai EV di Indonesia, Toyota Kapan?

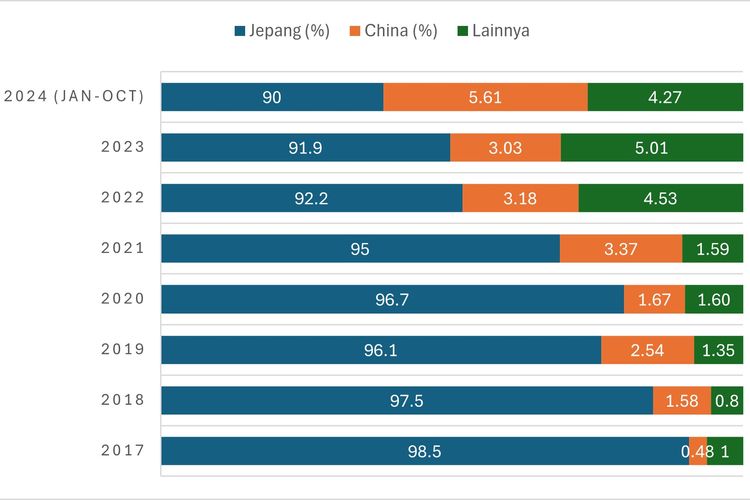

Market share China vs Jepang di Indonesia

Market share China vs Jepang di IndonesiaAwal kebangkitan kendaraan asal China ditandai dengan penjualan 5.050 unit oleh Wuling pada 2017, diikuti DFSK dengan 159 unit. Meski kontribusinya hanya 0,48 persen dari total penjualan kendaraan nasional, ini menjadi langkah penting membangun pijakan di pasar Indonesia yang didominasi merek Jepang.

Seiring waktu, kontribusi kendaraan asal China meningkat signifikan. Pada 2021, pangsa pasar mereka mencapai 3,37 persen dari total penjualan 887.202 unit. Tahun 2022 menjadi momen penting bagi mereka dalam memperkenalkan mobil listrik berbasis baterai melalui peluncuran Wuling Air EV, mobil listrik murah yang sukses menarik perhatian pasar.

Dampaknya, kontribusi kendaraan China mampu bertahan pada level 3,18 persen dari total pasar 1,05 juta unit. Sementara, Wuling mencatat penjualan 29.989 unit, diikuti DFSK dan MG yang mencatatkan performa yang relatif stabil.

Kesuksesan ini diikuti oleh Chery dengan Omoda E5, MG dengan MG 4EV, sampai Neta V yang mulai dipasarkan akhir 2023. Sayangnya pada periode dimaksud, penjualan otomotif nasional turun 1,5 persen dengan kendaraan asal China mempertahankan pangsa pasar 3,03 persen.

Penetrasi tersebut kian menarik usai masuknya BYD, yang langsung membawa empat model andalan, Seal, Atto 3, Dolphin, dan M6. BYD M6 merupakan mobil listrik 7-penumpang pertama di pasar nasional, resmi meluncur pada pertengahan 2024.

Baca juga: Chery Targetkan Penjualan Mobil Tembus 10.000 Unit sampai Akhir Tahun

Chery Omoda E5 di IIMS 2024

Chery Omoda E5 di IIMS 2024Alhasil, membuat pangsa pasar merek mobil asal China sepanjang Januari-Oktober 2024 naik drastis hingga 5,61 persen dari total 710.406 unit. Pada periode sama, pangsa pasar mobil Jepang justru makin susut, dari 95 persen terisa 90 persen saja.

Fakta yang menarik, kehadiran merek dan model baru biasanya mampu merangsang pasar otomotif nasional. Tapi, situasi berbeda tahun ini, terjadi pelemahan ekonomi nasional, sehingga merek dan model baru, hanya memperketat persaingan, menggerus segmen yang ada

Jongkie Sugiarto, Ketua I Gaikindo menyebut kondisi ini seiring dengan melambatnya ekonomi sejak semester II/2024 sehingga menekan daya beli masyarakat, mendorong pihak asosiasi untuk menurunkan target penjualan mobil tahunan dari 1,1 juta menjadi 850.000 unit.

Gelontoran Investasi

Berbicara komitmen, Wuling Motors dan DFSK merupakan dua merek China yang memulai investasi besar di Indonesia. Wuling, yang mendirikan pabrik di Deltamas, Bekasi, pada 2015 dengan investasi sebesar 700 juta dolar AS. Kini, fasilitas memproduksi beberapa model, seperti Wuling Confero, Wuling Almaz, Wuling Air ev, sampai Wuling Cloud EV.

Bahkan, sister company seperrti MG Indonesia juga ikut merakit mobil di pabrik ini.

Baca juga: Pabrikan Baterai Kendaraan Listrik China Resmi Investasi Rp 6 T di RI

Wuling Confero S, model pertama SGMW Motor Indonesia yang diproduksi di dalam negeri.

Wuling Confero S, model pertama SGMW Motor Indonesia yang diproduksi di dalam negeri.Pabrik ini mengadopsi teknologi canggih, dengan fasilitas produksi yang menggunakan sistem robotik, menjadikannya sebuah "smart factory" berstandar internasional.

Sementara DFSK, yang mendirikan pabrik di Cikande, Banten, dengan investasi lebih dari 150 juta dolar AS, memproduksi model DFSK Glory 580 dan Seres E1. Pabrik ini juga mengadopsi teknologi terkini, yang memungkinkan mereka untuk memenuhi lebih dari 50 persen kandungan lokal dalam produksi suku cadang.

Chery, yang baru memulai investasi pada 2024, telah mengucurkan dana sekitar Rp 250 miliar untuk perakitan mobil listrik Chery Omoda E5 di Indonesia menumpang fasilitas PT Handal Indonesia Motor. Dengannya, mobil berhasil memperoleh Tingkat Kandungan Dalam Negeri (TKDN) 40 persen.

Memakai metode sama, Neta juga telah merakit mobil listrik Neta V-II dan Neta X di Indonesia pada Mei 2024. Produk Neta V-II ini sudah memenuhi TKDN lebih dari 40 persen, yang memungkinkan mereka untuk memperoleh insentif fiskal dari pemerintah.

Produsen mobil listrik raksasa asal China, BYD, juga menunjukkan komitmen besar untuk berinvestasi di Indonesia. Pada 2024, BYD mengumumkan akan membangun pabrik di Subang, Jawa Barat, dengan kapasitas produksi 150.000 unit per tahun dan investasi mencapai 1,3 miliar dolar AS (sekitar Rp 20 triliun).

Pabrik ini akan menjadi bagian dari upaya BYD untuk mempercepat perkembangan ekosistem kendaraan listrik di Indonesia. Kawasan Subang dipilih sebagai lokasi pabrik karena keterhubungannya yang strategis dengan infrastruktur transportasi dan pelabuhan utama.

Baca juga: Toyota Konsisten Berharap Pemerintah Kasih Insentif Hybrid

Presiden Jokowi Kunjungi Booth Toyota di Opening Ceremony IIMS 2023-Presiden Joko Widodo didampingi Menteri Koordinator Perekonomian Airlangga Hartarto (ketiga kiri), Menteri Perindustrian Agus Kartasasmita (keempat kanan), Menteri Perdagangan Zulkifli Hasan (kedua kiri), Presiden Direktur PT Toyota Motor Manufacturing Indonesia (TMMIN) Warih Andang Tjahjono (ketiga kanan), Wakil Presiden Direktur PT Toyota-Astra Motor (TAM) Henry Tanoto (keempat kiri), Direktur TAM Anton Jimmi Suwandy (kanan), saat meninjau Kijang Innova Zenix, sebagai produk elektrifikasi lokal pertama Toyota Indonesia di booth Toyota usai membuka Indonesia International Motor Show (IIMS) 2023, di JIExpo Kemayoran Jakarta, Kamis (16/2). Kehadiran Kijang Innova Zenix Hybrid EV merupakan wujud komitmen Toyota mendukung upaya dekarbonisasi Pemerintah Indonesia menuju Net Zero Emmision pada 2060 melalui kehadiran kendaraan elektrifikasi yang dapat diakses oleh masyarakat luas.

Presiden Jokowi Kunjungi Booth Toyota di Opening Ceremony IIMS 2023-Presiden Joko Widodo didampingi Menteri Koordinator Perekonomian Airlangga Hartarto (ketiga kiri), Menteri Perindustrian Agus Kartasasmita (keempat kanan), Menteri Perdagangan Zulkifli Hasan (kedua kiri), Presiden Direktur PT Toyota Motor Manufacturing Indonesia (TMMIN) Warih Andang Tjahjono (ketiga kanan), Wakil Presiden Direktur PT Toyota-Astra Motor (TAM) Henry Tanoto (keempat kiri), Direktur TAM Anton Jimmi Suwandy (kanan), saat meninjau Kijang Innova Zenix, sebagai produk elektrifikasi lokal pertama Toyota Indonesia di booth Toyota usai membuka Indonesia International Motor Show (IIMS) 2023, di JIExpo Kemayoran Jakarta, Kamis (16/2). Kehadiran Kijang Innova Zenix Hybrid EV merupakan wujud komitmen Toyota mendukung upaya dekarbonisasi Pemerintah Indonesia menuju Net Zero Emmision pada 2060 melalui kehadiran kendaraan elektrifikasi yang dapat diakses oleh masyarakat luas.Insentif Pemerintah

Penetrasi merek mobil China semakin kuat dengan dukungan kebijakan pemerintah yang mengutamakan penggunaan kendaraan listrik berbasis baterai sebagai alat transportasi.

Kebijakan Peraturan Presiden No. 55/2019 yang dilanjuti oleh aturan BKPM No. 6/2023 memberikan pembebasan bea masuk dan insentif PPnBM untuk BEV menguntungkan produsen China yang memasarkan mobil listrik.

Kondisi ini memungkinkan mereka untuk masuk ke pasar Indonesia dengan harga yang lebih kompetitif, sementara merek Jepang kesulitan bersaing di pasar EV yang sedang berkembang.

Salah satu contoh nyata dari dampak kebijakan ini adalah Chery dan Neta yang melakukan perakitan di PT Handal Indonesia Motor dengan investasi Rp 250 miliar. Melalui gelontoran dana tersebut mereka berhasil memenuhi syarat minimum TKDN 40 persen.

Namun, meski mobil hybrid terbukti ramah lingkungan dan semakin diminati, kebijakan pemerintah tidak mendukung insentif yang setara dengan BEV.

Baca juga: Insentif Resmi Diperluas, Ini Mobil Listrik Impor dan CKD di Indonesia

Neta X mulai dirakit secara lokal

Neta X mulai dirakit secara lokalMenteri Koordinator Bidang Perekonomian, Airlangga Hartarto, menegaskan bahwa pemerintah lebih memprioritaskan kendaraan listrik berbasis baterai untuk percepatan pengurangan emisi karbon.

"Selama ini tanpa insentif juga penjualannya (mobil hybrid) cukup baik," ucap Airlangga.

Hal serupa disampaikan Rustam Effendi, Analis Kebijakan Ahli Madya Badan Kebijakan Fiskal Kementerian Keuangan. Alasannya, karena pemerintah telah memutuskan untuk melakukan lompatan dari kendaraan berbahan bakar fosil ke BEV dalam menyambut era elektrifikasi.

"Sebenarnya mobil hybrid sudah mendapatkan insentif dengan PPnBM lebih rendah dari mobil ICE. Jadi kalau ini (insentif yang sama) diberikan ke mobil hybrid, kita jadi kembali lagi. Kita mau dorong yang mana nih?," katanya dalam kesempatan terpisah.

Dalam konteks ini, produsen mobil China berhasil memanfaatkan insentif fiskal untuk masuk pasar nasional dengan mendominasi pasar kendaraan listrik. Sementara produsen mobil hybrid harus berjuang dengan kebijakan yang cenderung kurang mendukung.

Baca juga: Mobil Listrik Terlaris Oktober 2024, BYD Penguasa Pasar

BYD e6 Generasi Baru milik perusahaan taksi Blue Bird

BYD e6 Generasi Baru milik perusahaan taksi Blue BirdTransformasi Pasar Kendaraan Listrik

Pengamat Otomotif Bebin Djuana berpandangan bahwa salah satu tonggak utama dalam gelombang gempuran produsen China ini adalah momentum yang tepat dala transisi menuju era elektrifikasi dengan memperkenalkan berbagai model kendaraan listrik yang terjangkau.

“Kendaraan listrik China hadir dalam kisaran harga Rp 300 juta hingga Rp 400 juta, yang relatif cocok untuk pasar Indonesia. Ini menjadi peluang besar, terutama karena teknologi baterai dari China lebih maju dibandingkan teknologi hybrid dari Jepang,” kata Bebin kepada Kompas.com, Kamis (21/11/2024).

Wuling Air EV, sebagai contoh, menjadi salah satu model yang berhasil menarik perhatian konsumen dengan desain kompak, harga murah, dan efisiensi yang mendukung kebutuhan perkotaan.

Contoh lainnya adalah BYD dengan M6-nya, yang mendobrak segmen mobil keluarga dengan kapasitas 7-penumpang berbasis listrik tetapi memiliki harga terjangkau yaitu berkisar Rp 400 jutaan.

Baca juga: Hyundai Ioniq 5 N, Cita Rasa Mobil Listrik Sport Gim

Meski begitu, tantangan pengembangan EV tetap ada. Permintaan terhadap kendaraan listrik terus meningkat, tetapi ketersediaan model yang sesuai kebutuhan konsumen masih terbatas.

Selain itu, kekhawatiran terkait pasar sekunder (secondary market) dan infrastruktur pengisian daya (charging station) menjadi penghambat utama.

“Sampai sekarang, pasar kendaraan listrik bekas masih belum jelas, baik di Indonesia maupun di dunia. Konsumen juga masih mempertimbangkan ketersediaan SPKLU untuk perjalanan jarak jauh,” tambah Bebin.

Honda Step WGN di booth Honda di GIIAS 2024

Honda Step WGN di booth Honda di GIIAS 2024Pembelaan Produsen Jepang

Menghadapi perubahan pasar yang dinamis ini, pernyataan dari beberapa pelaku industri otomotif menyoroti pentingnya kualitas, daya saing, dan pemahaman terhadap kebutuhan konsumen.

Yusak Billy, Sales & Marketing and After Sales Director PT Honda Prospect Motor, menyatakan, meskipun ada penurunan market share, kompetisi semakin ketat dan konsumen kini memiliki lebih banyak pilihan.

"Kami melihat banyak brand baru yang masuk ke pasar Indonesia, namun kualitas produk, layanan purna jual, dan relevansi dengan kebutuhan konsumen tetap menjadi faktor utama yang menentukan keberlanjutan suatu brand," ujar Billy.

Baca juga: Diskon Mobil Hybrid Jelang Akhir Tahun 2024 Tembus Rp 47 Juta

Sementara itu Marketing Director PT Toyota Astra Motor, Anton Jimmi Suwandy menyampaikan bahwa dengan semakin banyaknya merek yang hadir, konsumen menjadi diuntungkan dengan banyaknya opsi yang tersedia.

"Toyota tetap fokus menyediakan berbagai solusi mobilitas melalui strategi Multi-Pathway kami, yang mencakup model-model terjangkau dan elektrifikasi," ujarnya.

Anton juga menyoroti bahwa strategi ini telah memberikan hasil positif, dengan market share Toyota meningkat menjadi 33,2 persen pada 2024.

Simak breaking news dan berita pilihan kami langsung di ponselmu. Pilih saluran andalanmu akses berita Kompas.com WhatsApp Channel : https://www.whatsapp.com/channel/0029VaFPbedBPzjZrk13HO3D. Pastikan kamu sudah install aplikasi WhatsApp ya.